- Три, а не пять: когда срок владения жильём уменьшается

- Какое жильё признаётся единственным

- Единственное жильё в совместной собственности супругов

- Двое или больше детей — налога нет

- Льготы для дольщиков

- Продажа квартиры, полученной по реновации

- Нужно ли подавать декларацию, если минимальный срок владения уже истёк

- В какие сроки нужно подать налоговую декларацию

- Как рассчитать сумму налога и уменьшить налоговую базу

- Учитываем кадастровую стоимость

- Заполняем декларацию и не забываем про подтверждающие документы

- Что будет, если не платить налог на доходы

- Резюмируя

Прибыль, полученная при продаже недвижимости, облагается налогом далеко не всегда. Согласно закону, уплатить налог на доходы физических лиц (НДФЛ) бывший хозяин объекта должен, только если продал его до истечения минимального срока владения.

Обычно он отсчитывается с момента регистрации недвижимости в ЕГРН и по общему правилу составляет пять лет, но в ряде случаев, о которых мы расскажем ниже, сокращается до трёх лет. По завершении этого периода платить налог на доходы от продажи и подавать декларацию не нужно.

Ставка НДФЛ в 2024 году для налоговых резидентов РФ в большинстве случаев составляет 13%. А вот с 2025 года в России вводится прогрессивная шкала налогообложения: платежи будут рассчитываться не по единой ставке 13%, а по пятиступенчатой прогрессивной шкале — от 13 до 22%. Чем выше доход налогоплательщика, тем большую ставку применят при расчёте НДФЛ.

Однако в случае нетрудовых доходов — продажи недвижимости и другого личного имущества, получения процентов по вкладам и так далее — ступеней будет только две:

- 13%, если прибыль составила менее 2,4 млн рублей;

- 15% — для части прибыли, превысившей 2,4 млн рублей.

Под прибылью в данном случае понимается положительная разница между выручкой от продажи и расходами на покупку объекта.

Подробно о том, как будет рассчитываться НДФЛ при продаже недвижимости по прогрессивной шкале, читайте здесь.Однако в 2025 году физлицам надо будет отчитаться о доходах, полученных в 2024-м, поэтому мы приведём расчёты и примеры, исходя из актуальной ставки НДФЛ 13%.

Итак, при продаже квартиры налоговым резидентом РФ в 2024 году ставка налога составляет 13% суммы, указанной в договоре купли-продажи. Для нерезидентов ставка выше — 30%.

Однако на всякое правило есть исключения. Далее расскажем, когда НДФЛ платить не нужно, для кого предусмотрены льготы и вычеты, в какие сроки следует подать декларацию, как её правильно заполнить и как уменьшить сумму налога.

Три, а не пять: когда срок владения жильём уменьшается

Если недвижимость получена в подарок от близкого родственника, унаследована, перешла по договору пожизненного содержания с иждивением, была приватизирована или является у продавца единственным жильём, то минимальный срок владения сокращается до трёх лет.

Минимальный срок владения жильём для продажи без НДФЛ хотят сократить с пяти до трёх лет. А если недвижимость получена по наследству или подарена физлицом — и вовсе до одного года. Соответствующий законопроект уже внесён в Госдуму.

Также в некоторых случаях от необходимости ждать окончания минимального срока освобождаются семьи с детьми, о чём мы расскажем далее.

Какое жильё признаётся единственным

Если на момент продажи гражданин владеет на праве собственности только одним жилым помещением, то оно признаётся единственным. Это может быть не только квартира, но и комната в коммуналке, дом или доля в объекте.

Апартаменты единственным жильём считаться не могут, так как не имеют статуса жилого помещения.

Таким образом, если гражданину принадлежат квартира и комната, то при продаже через три года, например квартиры, ему придётся заплатить налог, так как она не является единственной собственностью. Но и тут есть исключения: если второй объект куплен максимум за 90 дней до продажи первого, налога не будет.

Сергей купил квартиру в сентябре 2021 года и продал её в октябре 2024-го, когда три года минимального срока владения уже прошли. Но при этом ещё до продажи квартиры, в сентябре 2024 года, он купил дом, куда собирается переехать.

Налог с продажи квартиры в этом случае платить не надо, так как проданное жильё по «правилу 90 дней» всё ещё считалось единственным.

Существенно, что 90 дней между покупкой и продажей квартиры отсчитываются не от дат, в которые был заключён договор купли-продажи, произведена оплата или составлен акт приёма-передачи, а от даты регистрации сделки в Росреестре.

Единственное жильё в совместной собственности супругов

Если жильё находится в совместной собственности супругов, то при определении единственного жилья также учитывается недвижимость, которая находится в личной собственности каждого из них.

Недвижимость не является совместно нажитой, если:

- приобретена до брака;

- получена по наследству, в дар или после приватизации, вне зависимости от того, до или после брака это произошло.

В декабре 2024 года супруги решили продать квартиру, приобретённую в браке в сентябре 2021-го. При этом у жены в собственности также есть комната, купленная до замужества.

В этом случае уплатить налог с продажи квартиры придётся жене, так как для неё это жильё не является единственным. А у мужа НДФЛ не возникнет, потому что для него совместная квартира была единственной собственностью, то есть минимальный срок владения объектом для него уже истёк.

Двое или больше детей — налога нет

С 2021 года семьи с двумя и более детьми не платят налог с продажи недвижимости, но для этого должны одновременно соблюдаться следующие условия:

- В семье должно быть двое и более детей младше 18 лет (24 года, если ребёнок учится очно). Усыновлённые дети тоже учитываются.

- Взамен проданного жилья необходимо приобрести другое в течение того же года, когда произошла сделка, или до 30 апреля следующего года.

- Новое жильё должно быть больше по площади или его кадастровая стоимость должна быть выше.

- Кадастровая стоимость проданного жилья не должна быть больше 50 млн рублей.

- На момент сделки продавцу и членам его семьи не должно принадлежать в совокупности более 50% другого жилья, общая площадь которого больше, чем у приобретаемого.

При выполнении всех этих условий семье с детьми не нужно соблюдать минимальный срок владения: можно сегодня купить недвижимость, через неделю — продать, и никакого налога не будет.

Льготы для дольщиков

С 2020 года при продаже новостройки минимальный срок владения отсчитывается с даты полной оплаты ДДУ. При этом неважно, оплачивали вы дополнительные метры при приёмке жилья или нет. С тех пор три или пять лет надо считать не со дня регистрации права собственности, а с момента полного расчёта по договору.

Это относится к квартирам, купленным по договорам:

- долевого участия (ДДУ);

- переуступки права требования по ДДУ;

- участия в жилищно-строительном кооперативе.

Обычно расчёт происходит в день сделки или в течение нескольких месяцев, если предусмотрена рассрочка. В последнем случае срок отсчитывается от даты финального платежа, а не от первого. Изменения действуют для сделок, проведённых с 2019 года.

1. Если в собственности гражданина уже есть доля в объекте недвижимости и он приобретает ещё одну долю в нём же или этот же объект оказывается в его полной собственности, то минимальный срок владения для него рассчитывается с момента приобретения первой доли.

2. Если вы:

а) продали квартиру в 2019 году, до внесения поправок в закон;

б) заплатили налог;

в) на тот момент владели квартирой дольше минимального срока по новым правилам отсчёта —

вы имеете право обратиться в налоговую и вернуть деньги.

Продажа квартиры, полученной по реновации

Для квартир, полученных жителями Москвы по программе реновации, в минимальный срок владения засчитывается время, в течение которого собственнику принадлежала квартира в старом доме.

К примеру, квартира в доме, который попал под реновацию, была куплена в 2014 году, а в ноябре 2022-го собственник получил новое жильё и продал его через месяц. В этом случае срок владения будет отсчитываться от 2014 года и составит восемь лет. Таким образом, НДФЛ за новую квартиру платить не придётся.

С 2022 года при продаже недвижимости до окончания минимального срока владения не нужно подавать налоговую декларацию, если стоимость сделки не превышает 1 млн рублей, то есть размера стандартного налогового вычета.

В этом случае доход перекрывается вычетом, НДФЛ не начисляется, и в декларации нет необходимости. Для движимого имущества и нежилых помещений стоимость продажи без подачи декларации не должна превышать сумму в 250 тыс. рублей.

Нужно ли подавать декларацию, если минимальный срок владения уже истёк

Если недвижимость находилась в собственности дольше минимального срока владения, подавать налоговую декларацию после её продажи не требуется. Но когда продавец пользуется льготой, например трёхлетним сроком владения, налоговая не видит автоматически, что объект подпадает под льготу, и рассчитывает налог так, как будто её нет. Кроме того, за несданную вовремя декларацию могут начислить штраф.

В этом случае бывшему собственнику рекомендуется до истечения срока подачи декларации направить в ИФНС пояснение, приложить подтверждающие льготу документы и дождаться подтверждения, что данные приняты. Лучше предпринять эти шаги заранее, чем потом оспаривать требования и штрафы.

В какие сроки нужно подать налоговую декларацию

Если объект не подпадает ни под одно из освобождающих условий, придётся подать налоговую декларацию по форме 3-НДФЛ и заплатить налог.

Декларацию подают в срок до 30 апреля следующего года, а налог платят до 15 июля. Например, если квартиру продали в 2024 году, то до 30 апреля 2025-го нужно подать декларацию, а до 15 июля 2025-го — уплатить начисленный налог.

Как рассчитать сумму налога и уменьшить налоговую базу

Напомним, для налоговых резидентов РФ ставка налога в 2024 году составляет 13% суммы, указанной в договоре купли-продажи, а для нерезидентов — 30%.

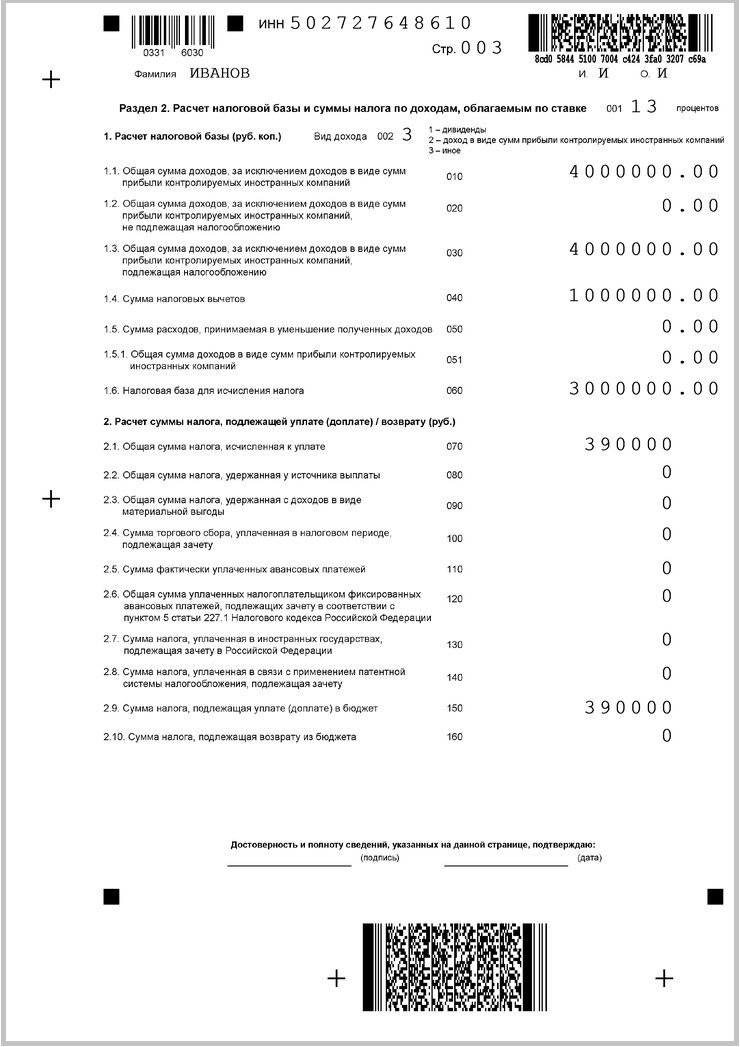

Тогда при продаже квартиры резидентом за 3 млн рублей НДФЛ составит: 3 млн × 0,13 = 390 тыс. рублей.

Чтобы уменьшить налоговую базу, в данном случае это стоимость объекта, можно использовать два варианта:

1. Воспользоваться налоговым вычетом (п. 2.1 ст. 220 НК РФ). Он позволяет уменьшить сумму, с которой уплачивается налог, на 1 млн рублей при продаже квартиры, комнаты, доли, дома, земельного участка или на 250 тыс. рублей при продаже нежилого помещения, гаража.

Сергей унаследовал квартиру и сразу продал её за 4 млн рублей. Он сможет заплатить НДФЛ 13% не с полной суммы, а только с 3 млн рублей, если заявит в декларации имущественный вычет в 1 млн рублей.

2. Учесть расходы на покупку и снизить налоговую базу за их счёт. Воспользоваться этим способом можно, если квартира куплена, а не получена в дар или по наследству.

Иван купил квартиру за 3 млн рублей, а спустя два года продал её за 4 млн. При подаче налоговой декларации он приложил документы, подтверждающие факт покупки, что позволило ему снизить налоговую базу с 4 до 1 млн рублей и уменьшить налог с 520 тыс. до 130 тыс. рублей.

Налог в этом варианте фактически начисляется только на прибыль, полученную от перепродажи.

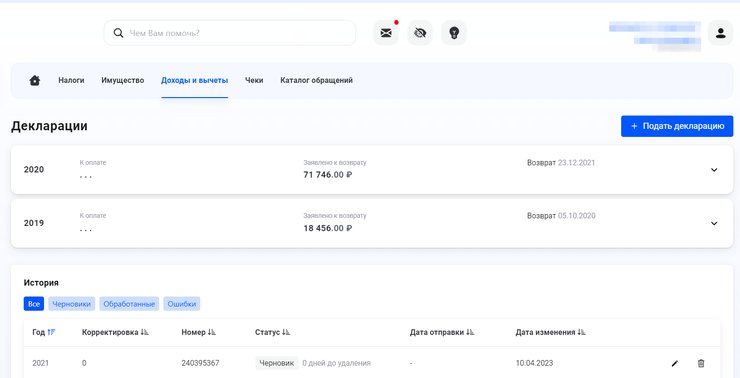

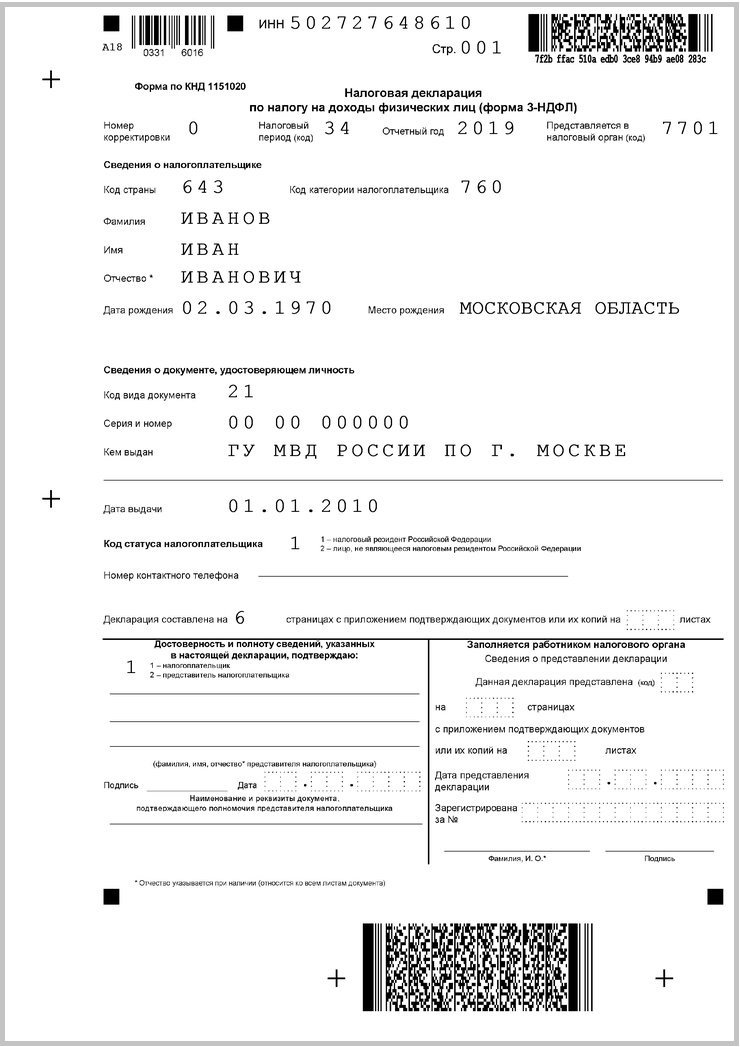

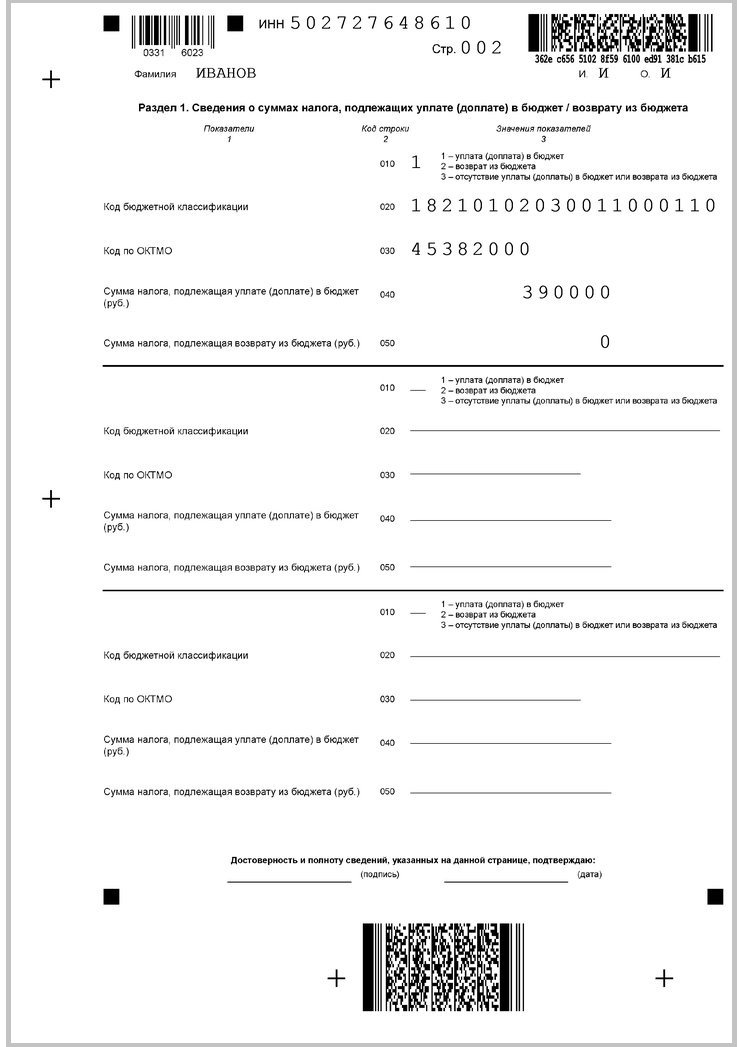

Образец декларации с заявленным вычетом за расходы на покупку

Мы знаем, о чём вы сейчас подумали! Однако воспользоваться одновременно двумя видами льгот, то есть и учесть расходы на покупку, и применить налоговый вычет нельзя. Следует заранее всё посчитать и решить, какую из льгот выгоднее использовать, а также проверить наличие подтверждающих документов.

При продаже двух и более жилых объектов одним собственником в течение одного календарного года предельная величина вычета в 1 млн рублей действует в сумме по обоим объектам, а не по каждому в отдельности.

В некоторых случаях к стоимости покупки можно ещё добавить расходы на отделку и составление проекта отделки жилья, если она проводилась сразу после его покупки (п 3.3 ст. 220 НК РФ для частных домов, п. 3.4 для квартир).

При продаже частного дома надо учитывать, что срок владения им исчисляется с момента оформления правоустанавливающих документов, то есть когда жильё построено и зарегистрировано, а не когда начато строительство.

Если земельный участок продаётся вместе с недостроенным зданием, которое не поставлено на кадастровый учёт, то такой дом не относится к жилым объектам и вычет 1 млн рублей в отношении него не применяется, но собственник может воспользоваться вычетом 250 тыс. рублей.

Также надо учесть, что при продаже двух объектов за один календарный год не допускается, чтобы собственник воспользовался в отношении одного из них вычетом 1 млн рублей, а в отношении другого — подтверждёнными расходами.

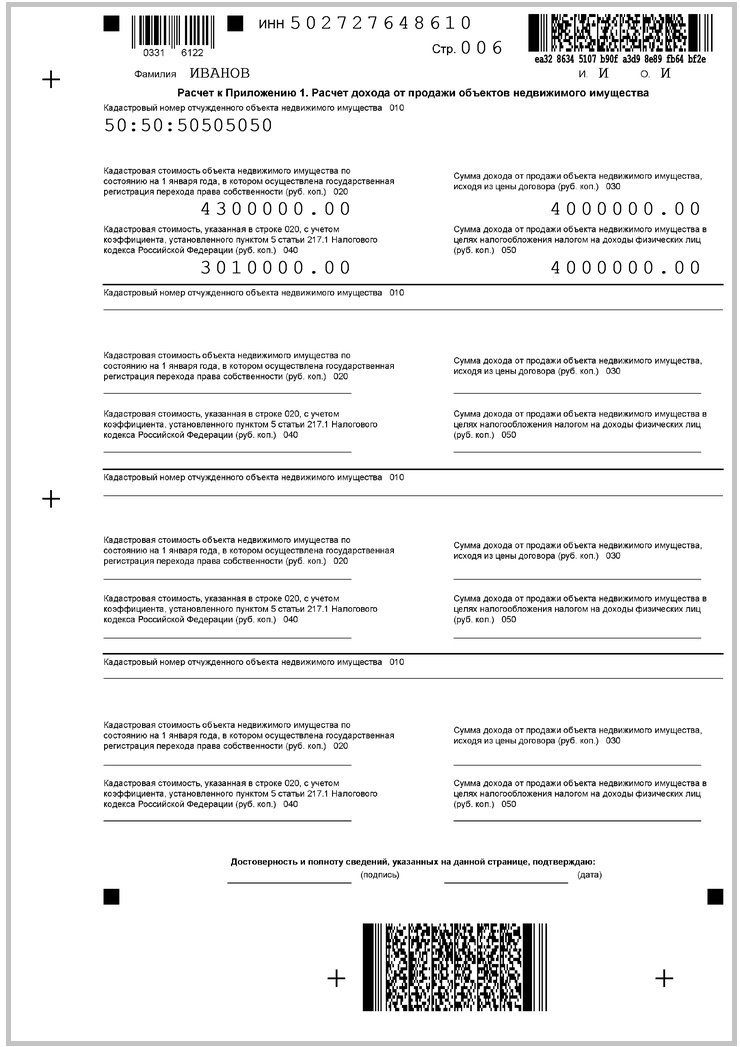

Учитываем кадастровую стоимость

При продаже жилья следует уточнить его кадастровую стоимость — этот параметр влияет на размер налога.

Если кадастровая стоимость недвижимости выше той, за которую жильё было продано, расчёт НДФЛ проводится по кадастру с использованием понижающего коэффициента. Чаще всего он равен 0,7.

Квартиру продали за 2 млн рублей, а её кадастровая стоимость на начало года — 2,8 млн рублей.

-

Сумма, с которой надо будет заплатить налог: 2 800 000 × 0,7 = 1 960 000 рублей.

- При расчёте налога по кадастру гражданин также имеет право использовать налоговый вычет 1 млн рублей: 1 960 000 – 1 000 000 = 960 000 рублей.

- Сумма налога составит: 960 000 × 0,13 = 124 800 рублей.

За кадастровую стоимость принимается стоимость, установленная Росреестром на 1 января того года, в котором прошла сделка.

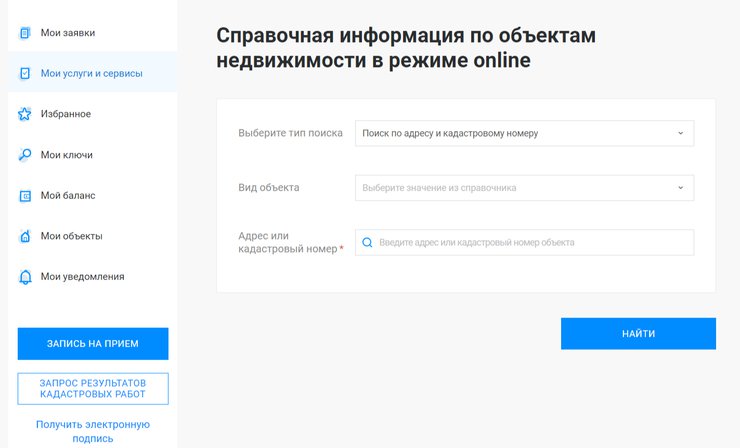

Уточнить кадастровую стоимость объекта можно с помощью выписки из ЕГРН, в личном кабинете на сайте ФНС в разделе «Имущество» или в личном кабинете на сайте Росреестра в разделе «Справочная информация по объектам недвижимости»:

Чтобы получить данные, нужно указать адрес или кадастровый номер объекта

Заполняем декларацию и не забываем про подтверждающие документы

Удобнее всего подать налоговую декларацию через личный кабинет налогоплательщика: раздел «Вычеты» → Подать декларацию → Подать декларацию 3-НДФЛ. Далее можно либо заполнить её онлайн прямо на сайте, либо прикрепить готовый вариант, заполненный в специальной программе. Обратите внимание, что версии программы отличаются по годам, скачивать надо версию того года, за который подаёте декларацию.

Оба эти варианта предусматривают автоматический расчёт налога и проверку ошибок.

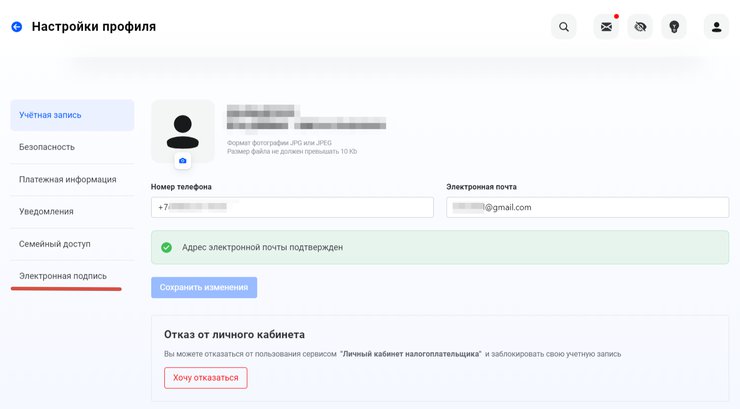

Чтобы направлять документы в ИФНС через личный кабинет, необходимо создать электронную подпись и дождаться подтверждения её выпуска. Делается это в ЛК, в разделе Настройки профиля → Электронная подпись. Обычно выпуск занимает до 24 часов.

Также можно подать декларацию в бумажном виде, обратившись в территориальный налоговый орган или МФЦ. Бланк можно скачать на сайте ФНС и заполнить от руки заглавными печатными буквами или при помощи программы.

Декларация по налогу на доходы физических лиц включает в себя титульный лист и 15 страниц. Заполнять нужно не все, состав подготовленного отчёта зависит от причины подачи 3-НДФЛ в налоговый орган.

В частности, при продаже квартиры заполняются:

1. Титульный лист:

2. Раздел 1 — сумма налога к уплате или его нулевое значение:

3. Раздел 2 — расчёт налоговой базы и налога:

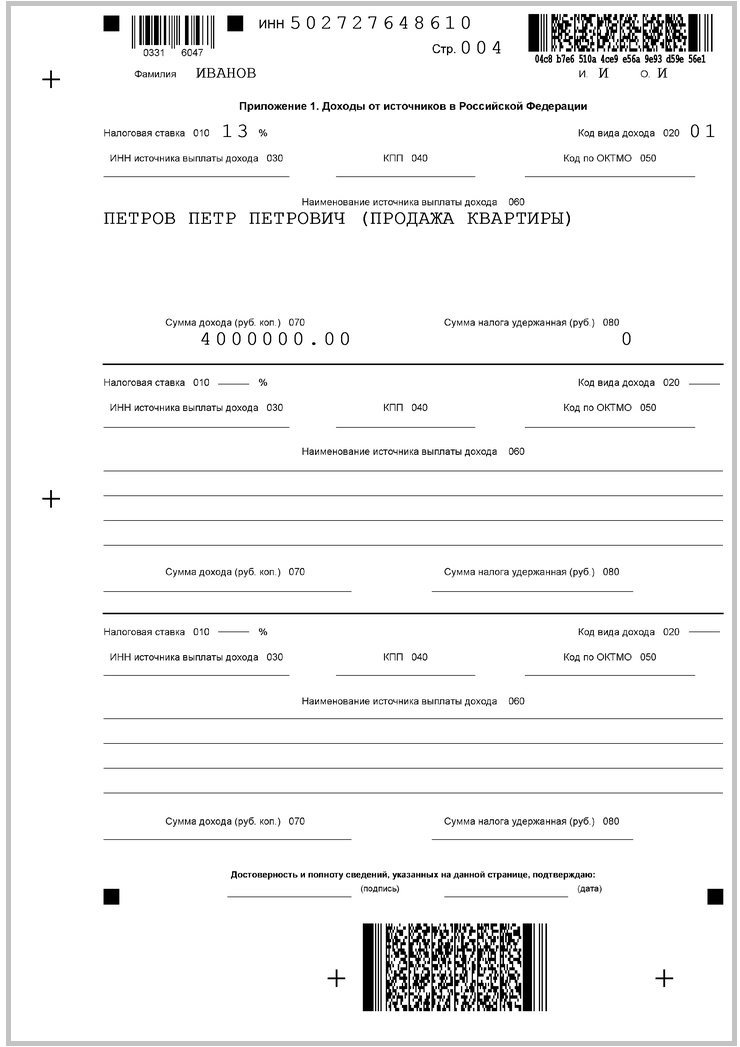

4. Приложение 1 — фиксируется полученный доход от продажи жилья:

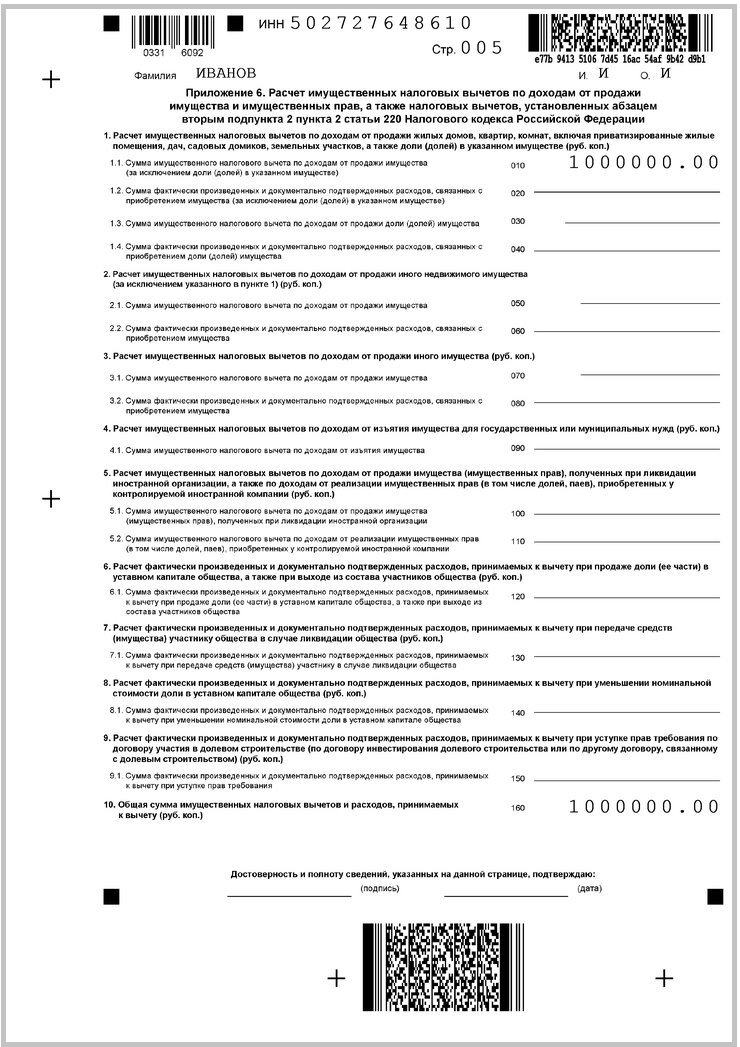

5. Приложение 6 — сведения о выбранном имущественном вычете:

6. Расчёт к приложению 1 — приводится расчёт дохода от сделки купли-продажи:

Заполняя декларацию с помощью автоматизированных средств, нужно:

1. Выбрать год, в котором был получен доход, указать информацию о версии декларации (первичная или корректировка) и сведения о наличии налогового резидентства РФ — резидентами становятся собственники, которые находятся на территории страны не менее 183 дней в течение одного года.

2. Заполнить информацию о декларанте. В случае онлайн-заполнения эти сведения и данные о доходах подгружаются автоматически, при необходимости сведения можно дополнить.

3. Внести информацию о доходах. Все источники доходов имеют определённое кодовое обозначение: например, доход от продажи жилой недвижимости — код 1510, доход от продажи иного имущества — код 1512, заработная плата — код 2000.

Также на этом этапе надо правильно указать организацию или физическое лицо, от которого был получен доход. В частности, при продаже квартиры — Ф.И.О. покупателя или название юридического лица.

Внесите в декларацию данные обо всех полученных за год доходах: о зарплате со всех мест работы, о доходах от продажи недвижимости, от сдачи квартиры в аренду и так далее.

К декларации надо будет приложить документы, подтверждающие доход: справку 2-НДФЛ, договор аренды, чеки, расписки о получении денег или другие подобные бумаги.

4. Выбрать варианты налогового вычета. В случае продажи недвижимости — имущественный налоговый вычет или уменьшение налоговой базы за счёт учета расходов на покупку.

5. Прикрепить подтверждающие документы: договор купли-продажи, расписку или банковскую выписку о денежном переводе, выписку из ЕГРН, другие документы, удостоверяющие факт продажи квартиры или право на иные льготы, позволяющие снизить сумму налога.

6. Проверить заполненные данные, подписать декларацию электронной подписью и отправить в ИФНС.

7. После проверки документов ФНС начислит налог, который можно будет уплатить через личный кабинет налогоплательщика или через любой банк.

Что будет, если не платить налог на доходы

Штраф за несданную вовремя декларацию составит 5% суммы налога, который надо заплатить, за каждый месяц просрочки.

При этом штраф не может быть:

- более 30% суммы налога;

- менее 1 тыс. рублей.

Если декларацию вы подали правильно и вовремя, но не уплатили налог в указанный срок, то на долг будут начислять пени, однако штрафа не последует.

Напомним, декларацию для уплаты налогов с продажи имущества подают до 30 апреля года, следующего за годом получения дохода, а срок уплаты НДФЛ — до 15 июля.

Резюмируя

1. При продаже жилья до истечения минимального срока владения бывший собственник должен подать декларацию и заплатить налог на доходы.

2. С 2025 года в РФ вводится прогрессивная шкала НДФЛ. В случае продажи недвижимости она будет двухступенчатая: 13% — для прибыли до 2,4 млн рублей, 15% — для части прибыли, превысившей 2,4 млн рублей.

3. В 2025 году физлица должны отчитаться за доходы, полученные в 2024-м, и уплатить налог по единой ставке НДФЛ 13%.

4. При определённых условиях минимальный срок владения жильём может быть уменьшен до 3 лет. Это возможно при получении имущества в дар или в наследство от близкого родственника, если это единственное жильё и так далее.

5. Семьи с двумя и более детьми в некоторых случаях освобождаются от уплаты НДФЛ при продаже жилья, даже если продали его через неделю после покупки.

6. Если минимальный срок владения истёк, подавать декларацию не надо, но если вы при этом использовали какую-то льготу, лучше заранее сообщить об этом в налоговую, иначе вам могут насчитать налог, штрафы и пени.

7. Декларацию для уплаты налога с продажи имущества подают до 30 апреля года, следующего за годом получения дохода. Уплатить НДФЛ нужно до 15 июля.

8. При расчёте налога обращайте внимание на кадастровую стоимость объекта. Если она выше стоимости продажи с учётом коэффициента 0,7, то для расчёта налога возьмут именно её.

9. Заполняя налоговую декларацию, следите, чтобы форма соответствовала году получения дохода, и не забудьте приложить подтверждающие документы.

10. За несданную вовремя декларацию ФНС выпишет штраф.